एफपीआई, एफडीआई और कॉरपोरेट बॉन्ड मार्केट में तेजी, भारत की विकास गाथा बरकरार

नवंबर 2020 में 62,782 करोड़ रुपये का एफपीआई आया

वित्त वर्ष 2020-21 में सितंबर 2020 के दौरान 30,004 अरब अमेरिकी डॉलर एफडीआई इक्विटी के रूप में आया

वित्त वर्ष 2020-21 की पहली छमाही में 4.43 लाख करोड़ रुपये के कॉरपोरेट बॉन्ड जारी किए गए, जबकि इसी अवधि में पिछले साल 3.54 लाख रुपये के कॉरपोरेट बॉन्ड जारी किए गए जो कि पिछले साल की तुलना में 25 फीसदी ज्यादा है

कोविड-19 ने पूरी दुनिया की अर्थव्यवस्थाओं में निवेश को बुरी तरह से प्रभावित किया है। जिसकी वजह से सभी अर्थव्यवस्थाओं में मांग और आपूर्ति का संतुलन बिगड़ गया है। भारत भी इस आर्थिक झटके से अछूता नहीं रहा है। हालांकि सरकार द्वारा लगातार किए जा रहे प्रयासों का नतीजा है, भारतीय अर्थव्यवस्था में निवेश में तेजी बनी हुई है जबकि पूरी दुनिया महामारी से जूझ रही है।

इन कठिन परिस्थितियों में भी एफपीआई, एफडीआई और कॉरपोरेट बॉन्ड मार्केट में तेजी ने भारत की विकास गाथा को बरकरार रखा है। निवेश में तेजी का सीधा अर्थ है कि भारतीय अर्थव्यवस्था की मजबूती पर निवेशकों का भरोसा बरकरार है।

- विदेशी पोर्टफोलियो निवेश (एफपीआई)

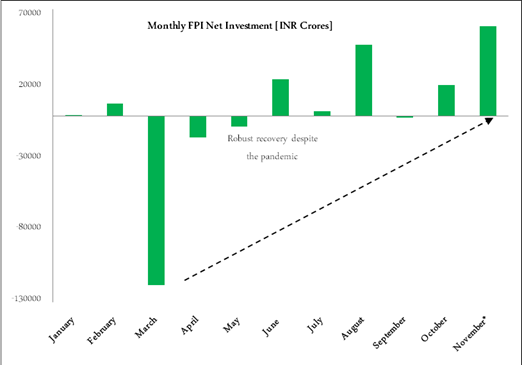

पिछले दो महीने, अक्टूबर और नवंबर में एफपीआई में काफी तेजी से बढ़ोतरी हुई है। इसकी एक प्रमुख वजह इक्विटी के जरिए एफपीआई में रिकॉर्ड तेजी आना है जो कि किसी महीने में सबसे ज्यादा एफपीआई प्रवाह था। 28 नवंबर 2020 को भारत में 62,782 करोड़ रुपये का एफपीआई प्रवाह हुआ। इस दौरान कुल निवेश में 60,358 करोड़ रुपये इक्विटी के जरिए एफपीआई आया। जबकि डेट और हाइब्रिड के जरिए 2,424 करोड़ रुपये का एफपीआई भारत में आया है।

इक्विटी कैटेगरी में नवंबर, 2020 के दौरान, हुए रिकॉर्ड एफपीआई निवेश के आंकड़े नेशनल सिक्योरिटीज डिपॉजिटरी लिमिटेड द्वारा उपलब्ध कराए गए हैं।

वैसे तो एफपीआई निवेश बाजार की बदलती परिस्थितियों को सीधे प्रभावित नहीं करता है, लेकिन एफपीआई आंकड़ों से इस कुल निवेश और उसकी निकासी की स्थितियों का भी पता चलता है। अक्टूबर-नवंबर-2020 के दौरान भारत में निकासी से ज्यादा एफपीआई निवेश हुआ है।

इसके अलावा नवंबर के महीने से लेकर आज तक इक्विटी कैटेगरी में निवेश में तेजी बनी हुई है। सबसे ज्यादा एफपीआई प्रवाह का रिकॉर्ड 12 नवंबर को हुआ, उस दिन 11,056 करोड़ रुपये का निवेश हुआ था।

स्रोत: एनएसडीएल, *28 नवंबर 2020 तक के आंकड़े

II. प्रत्यक्ष विदेशी निवेश

वित्त वर्ष 2020-21 की दूसरी तिमाही (जुलाई-सितंबर) के दौरान भारत में 28,102 अरब डॉलर का कुल प्रत्यक्ष विदेश निवेश हुआ है। इसके तहत 23,441 अरब डॉलर यानी 174,793 करोड़ रुपये का एफडीआई इक्विटी के रूप में आया है। दूसरी तिमाही के निवेश के आधार पर चालू वित्त वर्ष की पहली छमाही में (सितंबर-2020तक) 30,004 अरब डॉलर का एफडीआई आया है। जो कि वित्त वर्ष 2019-20 की इसी अवधि की तुलना में 15 फीसदी ज्यादा है। रुपये के आधार पर देखा जाये तो इस अवधि में इक्विटी के रूप में एफडीआई 224,613 करोड़ रुपये का आया है जो कि बीते वित्त वर्ष की तुलना में 23 फीसदी बढ़ा है। इस दौरान अगस्त का महीना एफडीआई के आधार पर काफी उल्लेखनीय रहा है। इस महीने 17,487 अरब डॉलर का एफडीआई इक्विटी के रूप में आया है। इक्विटी के जरिए एफडीआई और कुल एफडीआई निवेश में पिछले कुछ वर्षों में तेजी बनी हुई है जो कि पिछले छह साल में 2019-20 के दौरान अधिकतम था। इस तेजी की प्रमुख वजह सरकार द्वारा एफडीआई सुधार, निवेश सुविधाओं में बढ़ोतरी, व्यवसाय करने में सुगमता लाने के लिए उठाए गए कदम हैं। जिसका परिणाम है कि भारत में एफडीआई प्रवाह बढ़ा है।

कुल एफडीआई प्रवाह (मिलियन, अमेरिकी डॉलर में)

| वित्त वर्ष | इक्विटी आधारित एफडीआई | कुल एफडीआई |

| 2014-15 | 29737 | 45148 |

| 2015-16 | 40001 | 55559 |

| 2016-17 | 43478 | 60220 |

| 2017-18 (अनंतिम) | 44857 | 60974 |

| 2018-19 (अनंतिम) | 44366 | 62001 |

| 2019-20 (अनंतिम) | 49977 | 74390 |

स्रोत: डीपीआईआईटी

III. बॉन्ड मार्केट

वित्त वर्ष 2020-21 की पहली छमाही में 4.43 लाख करोड़ रुपये के कॉरपोरेट बॉन्ड जारी किए गए, जबकि इसी अवधि में पिछले साल 3.54 लाख रुपये के कॉरपोरेट बॉन्ड जारी किए गए थे। जो कि पिछले साल की तुलना में 25 फीसदी ज्यादा है। जिस तरह से कॉरपोरेट बॉन्ड में तेजी आई है, उससे साफ है कि कॉरपोरेट अब सुरक्षित सरकारी प्रतिभूतियों की जगह बॉन्ड मार्केट पर भरोसा कर रहे हैं। इस कदम से सरकार और कॉरपोरेट के लिए भी पूंजी जुटाने की लागत घटेगी। इसके साथ ही आरबीआई की उदार मौद्रिक नीति से तरलता बढ़ी है। इस वजह से डेट मार्केट में यील्ड भी घटी है।

******